Медицинское страхование туристов: замгендиректора Белорусской ассоциации страховщиков Наталья Шавлюга ответила на самые популярные вопросы

Началось лето, а значит, в ближайшие три месяца белорусы начнут выезжать на отдых за границу. Чтобы отпуск не обернулся лишними тратами времени и денег, специалисты советуют оформить страховку от болезней и несчастных случаев. По просьбе FINANCE.СМИ заместитель гендиректора Белорусской ассоциации страховщиков Наталья Шавлюга ответила на самые популярные вопросы о медицинском страховании туристов.

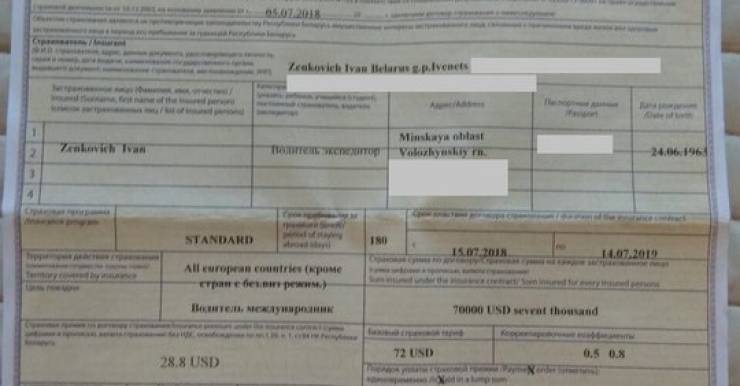

Страховой полис – документ, выдаваемый страховщиком туристу в подтверждение заключённого между ними договора страхования.

Страховой случай – предусмотренное договором страхования событие, при наступлении которого у страховой компании возникает обязанность произвести выплату страхового возмещения страхователю (застрахованному лицу).

Страховая сумма – установленная договором страхования сумма денег, в пределах которой страховщик обязуется произвести страховую выплату при наступлении страхового случая.

Страховой взнос – денежная сумма, подлежащая к уплате туристом страховщику за страхование в порядке и в сроки, установленные в договоре страхования.

1. Обязательно ли покупать медицинскую страховку на время поездки за границу?

Одним из условий получения шенгенской визы является наличие полиса медицинского страхования. Для многих других популярных туристических направлений оформлять его не обязательно, но ехать самостоятельно за границу без полиса рискованно. Даже в странах СНГ, с которыми у Беларуси есть соглашение о бесплатном оказании скорой и неотложной медицинской помощи, визит к врачу все равно обернется дополнительными тратами.

2. Какие расходы возмещает страховой полис?

Количество услуг, включенных в полис, зависит от размера страхового взноса и других обстоятельств, но базовый набор примерно одинаковый:

- расходы на медицинскую помощь в случае внезапной болезни или несчастного случая: экстренную медицинскую помощь, стационарное и амбулаторное лечение, лекарства, стоматологические услуги, связанные со снятием острой боли, и так далее;

- расходы на медицинскую эвакуацию, репатриацию и возвращение останков на родину в случае смерти;

- расходы на телекоммуникационную связь со страховой компанией или ее представителями за рубежом;

- расходы на юридическую помощь в связи со страховым случаем;

- расходы на возвращение в Беларусь несовершеннолетних детей застрахованного лица в связи со страховым случаем.

3. Какие расходы полис не возмещает?

Исключения из страхового покрытия у разных компаний варьируются, однако общие принципы примерно таковы:

- расходы на медицинские услуги, не являющиеся необходимыми, связанные с лечением хронических, психических и гинекологических заболеваний, а также заболеваний, передающихся половым путем;

- расходы на стоматологическое лечение, не связанное со снятием острой боли;

- расходы на лечение алкогольного отравления, травм, полученных в состоянии алкогольного или наркотического опьянения;

- расходы на пластическую хирургию, аборты и лечение нетрадиционными методами;

- расходы на лечение травм, полученных при попытке самоубийства;

- расходы, произведенные без согласия страховщика либо его представителя за рубежом;

- расходы на лечение травм и болезней, возникших в результате стихийного бедствия или эпидемии;

- расходы, если страховой случай наступил вследствие ядерного взрыва или военных действий.

4. Сколько стоит медицинская страховка на время поездки за границу?

Сумма страхового взноса зависит от количества дней пребывания за границей и страховой суммы, на которую хочет застраховаться клиент. Разница в страховом взносе в зависимости от страховой суммы составит около 5-10 долларов в эквиваленте. При страховой сумме 30 тысяч долларов взнос может составить около 5-7 долларов, при страховой сумме 70 тысяч - около 10 долларов в эквиваленте.

В основном стоимость полиса составляет от 5 долларов. При поездке в США, Израиль, Канаду, Японию и другие страны с дорогим лечением страховщик может применить повышающий коэффициент. Например, при условии пребывания 1-3 дня в США и страховой сумме 100 000 долларов страховка будет стоить около 6 долларов. Полис на 30 дней в Соединенных Штатах при той же страховой сумме обойдется примерно в 48 долларов в эквиваленте.

5. На какую страховую сумму разумнее оформлять полис?

Страховая сумма устанавливается в иностранной валюте с учетом условий поездки и требований страны назначения и должна составлять не менее 10 000 евро в эквиваленте для стран постсоветского пространства и не менее 30 000 евро в эквиваленте для других стран.

6. На какую сумму лучше страховаться, если планируется активный отдых?

Если турист в отпуске планирует занятия любыми видами спорта, участие в тренировках и соревнованиях, а также активный и экстремальный отдых (развлечения на воде, поездки на лошадях, велосипедные прогулки, катание лыжах, коньках, роликах, катание на катерах и яхтах, сноубординг, дайвинг, скейтбординг, парашютный спорт, спуск в пещеру, пляжный волейбол, теннис, бег трусцой, рыбалка, охота и т. д.), об этом необходимо сообщить страховщику при заключении договора. К страховому взносу будет применен повышающий коэффициент. Страховая сумма при этом может оставаться той же.

7. Когда к полису применяется повышающий коэффициент?

Повышающий коэффициент применяется, если во время поездки планируется активный и экстремальный отдых и если турист достиг возраста 65 лет.

8. Что, если стоимость лечения превысит страховую сумму?

Страховая компания возмещает только ту сумму, которая указана в страховом полисе. Пациента либо его родственников всегда ставят в известность, что расходы будут превышать страховую сумму, и обычно говорят, на сколько. Тогда застрахованный должен сам думать, каким образом возмещать эту разницу. Однако в практике страховых компаний такие случаи крайне редки.

9. Как часто за границей происходят страховые случаи?

Несчастные случаи и болезни случаются примерно с 2-3% от общего числа застрахованных туристов. За прошлый год белорусские страховые компании выплатили пострадавшим около 41,4 миллиарда рублей. Отказывают в возмещении редко и, как правило, если страховщик доказывает, что имеет место страховое мошенничество.

В среднем ежегодно страховые компании регулируют около 25 тысяч страховых случаев с туристами за границей. Например, в 2013 году их было 27 421, в 2014-м - 24 175.

По статистике, около 90% страховых случаев - это амбулаторно-поликлиническая помощь, то есть стандартный визит к врачу, получение рецепта и так далее. Около 4% - это выезды бригады скорой помощи, примерно 5% - оплата пребывания в клинике.

10. В каких странах у белорусских туристов чаще возникают проблемы со здоровьем?

Больше всего страховых случаев происходит в Турции и Болгарии. Видимо, это связано с тем, что это наиболее популярные направления для летнего отдыха. Больше всего обращений из этих двух стран по пищевым отравлениям.

11. Что делать, если за границей наступил страховой случай?

При покупке страхового полиса клиент обязательно получает правила страхования и памятку, где сказано, как поступать при наступлении страхового случая. В памятке указаны контактные телефоны сервисной службы и страховщика.

Вкратце механизм действий при наступлении страхового случая следующий. Туристу необходимо в кратчайшие сроки, до обращения за медицинской помощью, связаться с сервисной службой или страховщиком любым доступным ему способом и сообщить следующие сведения:

- фамилию и имя;

- номер и срок действия страхового полиса;

- причину обращения;

- контактные данные.

Далее необходимо следовать инструкциям, полученным от сервисной службы или страховщика.

Если нет возможности сообщить в страховом случае до обращения за медицинской помощью, информировать страховщика или сервисную службу может любой совершеннолетний сопровождающий или сотрудник лечебного учреждения.

12. Что, если турист самостоятельно оплатил медицинские расходы?

Если турист сам оплатил расходы на медицинскую помощь до обращения к страховщику, ему необходимо сохранить все оригиналы документов, подтверждающих оплату лечения (заключение врача, счета на оплату, рецепты и т. п.), и представить их в страховую компанию после возвращения из поездки. Важно, чтобы эти действия туриста были согласованы со страховщиком или сервисной службой.

Страховой полис от несчастных случаев и болезней на время поездки за границу можно приобрести в 16 страховых организациях:

1. Белгосстрах

2. Промтрансинвест

3. Купала

4. Белросстрах

5. ТАСК

6. Белкоопстрах

7. Белнефтестрах

8. Белэксимгарант

9. ЭРГО

10. Би энд Би иншуренс Ко

11. Кентавр

12. Багач

13. Белвнешстрах

14. Гарантия

15. Дельта Страхование

16. БелИнгострах

13. Какие еще виды добровольного страхования существуют для туристов?

- страхование багажа (утрата имущества в результате непоправимых действий третьих лиц или действий непреодолимой силы);

- страхование на случай непредвиденной отмены оплаченной поездки (отмена оплаченной поездки за границу, невыезд в поездку в связи с опозданием, изменение сроков пребывания за границей).

Читать полностью: http://finance.tut.by/news450460.html

Страхование жизни ребенка в «Стравите»: ребенок умер, но это не страховой случай?

Год назад Александр и Наталья из Светлогорска застраховали сыновей-близняшек. На тот момент мальчикам было всего несколько месяцев, но родители решили: пусть страховка действует до их совершеннолетия и стали выплачивать по 46 долларов в месяц. Горе в семью пришло осенью 2018 года: внезапно после операции умер маленький Артур. Пара обратилась в страховую компанию за выплатой, но там отказали, сославшись на то, что родители умолчали о важном: накануне детям был выставлен диагноз «сагиттальный синостоз». Родители возразили: это деформация костей черепа, а не смертельное заболевание, и обратились в суд.

— Наш ребенок «неправильно» умер, поэтому в выплате отказали? В чем наша вина? Мы приходили в «Стравиту» всей семьей, заполняли договор, я особо не вчитывался в правила. Рядом стояли две люльки с детьми. Разве можно изучить каждую строчку? — рассказывает СМИ 28-летний Александр. — Сейчас мы подали в суд иск. На адвоката, заключение частного эксперта уже потратили 1300 рублей, и это не предел. Не ожидал, что придется тратить столько денег, чтобы доказать свою правоту.

В апреле 2018 года у Александра и Натальи родились мальчики-близнецы. Малыши появились раньше срока, на седьмом месяце беременности. И, как говорит молодой папа, идея застраховать первенцев принадлежала именно ему.

— Я работаю в нефтяной сфере, с учетом специфики профессии и того, что она травмоопасная, еще четыре года назад застраховался на случай, если получу травму, стану инвалидом или умру. Когда однажды дома ударил нечаянно молотком по пальцу, получил от страховой компании компенсацию в 120 долларов, — вспоминает житель Светлогорска Александр. — А дети сами по себе активные, вечно падают, царапаются, получают травмы. Так почему их не застраховать? Тем более, «Стравита» предлагает накопительную программу. Каждый месяц плачу 30 долларов и по окончании срока страхования через 14 лет, если буду еще жив, мне выплатят всю сумму с небольшими процентами, то есть деньги не пропадут.

«Операция прошла успешно, а через неделю Артур умер»

Летом 2018 года родители застраховали близнецов до шестнадцатилетия, по договору предусмотрено: в случае достижения 16 лет или смерти будет выплачена сумма в 300 тысяч российских рублей (c уплатой в белорусских рублях по официальному курсу (4670 долларов). — Прим. СМИ), по инвалидности — 50 тысяч рублей (780 долларов), за вред здоровью — 100 тысяч российских рублей (1560 долларов).

— После рождения детей вряд ли родители думают о том, что малыша нужно застраховать на случай смерти. Или были на то причины?

— Мы страховали сыновей не только на случай смерти, а по многим пунктам: по вреду здоровья, инвалидности, указав все возможные риски. Дети, как я уже говорил, родились недоношенными и были нюансы по здоровью. С первых дней жизни мальчиков отмечалось: у них череп неправильной формы. В июле в Минске сыновьям поставили диагноз «сагиттальный синостоз», это деформация костей черепа, когда он становится длинным и узким. Медики посоветовали делать операцию. После нее у Артура и Руслана были шансы нормально развиваться, не отставать в развитии.

По словам Александра, детей они собирались застраховать с первых дней, но потом наступила «бытовуха», они с женой замотались и в страховую компанию пришли только через неделю после выставленного диагноза. По договору каждый месяц родители стали выплачивать по 46 долларов за близнецов.

— Возможно, где-то и есть мой косяк, что не указал всю информацию в анкете, но и в страховой компании нет документа, который обязывает человека это делать. Там правил на целую книжку. Это я должен был сидеть 8 часов и все читать? — не скрывает недовольство Александр.

Пара приняла решение оперировать сыновей, вся семья приехала в октябре 2018 года в Минск в РНПЦ неврологии и нейрохирургии. Первым в операционную увезли маленького Артура, после него должны были забрать братика Руслана, но все пошло не так, как было спланировано.

— Операция прошла успешно, а через несколько часов сыну стало плохо, он начал задыхаться и оказался в реанимации. На следующий день его прооперировали повторно, через неделю Артур умер…

«Данное событие не может быть признано страховым случаем «смерть»

Когда ребенок еще был в реанимации, врачи приняли решение отложить операцию Руслана на несколько месяцев.

— Представьте, как нам сложно было решиться на этот шаг, когда мы уже потеряли первого ребенка, — голос мужчины начинает дрожать, дальше ему говорить все труднее. — Еще вчера мы стригли Артура для операции, улыбались, шутили, а на следующий день — все… РНПЦ неврологии и нейрохирургии — единственное место в стране, где делают такие операции, претензий к медикам нет.

А вот к страховой компании претензии у родителей есть. После похорон сына родители обратились в «Стравиту» за выплатой в 300 тысяч российских рублей, но в феврале 2019 года они получили письменный отказ.

«Имеющиеся медицинские документы свидетельствуют, что заболевание «сагиттальный синостоз» (врожденный порок развития), по причине которого наступила смерть Артура, первично зафиксировано 20.07.2018, то есть до вступления договора страхования в силу (01.08.2018). Поскольку смерть Артура наступила в течение первого года действия договора страхования по причине заболевания, первично зафиксированного до вступления договора страхования в силу, по условиям договора страхования и Правил данное событие не может быть признано страховым случаем «смерть». В выплате страхового обеспечения вам отказано», — указано в ответе страховой компании «Стравита», который получила мама Артура.

— Мы с этим не согласны! Смерть от диагноза «сагиттальный синостоз» маловероятна. Если не оперировать детей, они бы стали инвалидами, но жили бы. Мне не совсем понятно, почему в свидетельстве о смерти в качестве причины указан этот диагноз. В том же врачебном свидетельстве написано иначе: «сагиттальный синостоз, состояние после оперативного вмешательства, аспирация». Это вялотекущее заболевание, которое не может стать причиной смерти, — уверен Александр.

Недавно мужчина обратился в суд Партизанского района Минска с гражданским иском, ответчик — та самая компания, которая отказалась признавать смерть Артура страховым случаем. Александр просит взыскать в его пользу 300 тысяч российских рублей, как это предусмотрено договором, а также выплатить моральный вред в размере 1000 белорусских рублей.

— Факт остается фактом: наш сын умер не от заболевания, а после операции. Мы же не хотели смерти Артура, так случилось. Сейчас страховая компания выдвинула нам встречный иск о признании договора недействительным, якобы я ложно указал сведения. Но мы настроены идти до конца, — признается Александр.

Маленького Руслана врачи прооперировали в апреле этого года. Родители говорят, им было нелегко и страшно снова оказаться в больнице, к счастью, с ребенком теперь все хорошо.

— Артур и Руслан были однояйцевыми близнецами, с одинаковым диагнозом, и операция показала: это не смертельное заболевание. Возможно, у Артура была индивидуальная непереносимость, — предполагает Александр.

— Пока дело находится на рассмотрении в суде, мы не имеем право комментировать, — заявила СМИ начальник юридического отдела страховой компании «Стравита» Елена Тулейко.

СМИ продолжит следить за развитием ситуации.

Катерина Борисевич / СМИ Фото носит иллюстративный характер. Фото: Ольга Шукайло, СМИ