Мнение. Юрий Зиссер. Для решения "проблемы тунеядцев" достаточно ввести страховую медицину в Беларуси

Сегодня Беларусь – одна из немногих стран в мире, где нет страховой медицины. Все работодатели отчисляют из официальной зарплаты каждого работающего в "соцстрах" 35%, из которых, согласно закону, 29% уходит на пенсионное обеспечение и 6% – на цели социального страхования. Эти 35% мы с вами недополучаем в зарплату: их за нас платит государству работодатель. Хотя, если честно, я бы выплачивал на 35% больше в зарплату, а потом взимал с граждан ежемесячную плату в пенсионный фонд и соцстрах подобно тому, как мы каждый месяц самостоятельно оплачиваем коммунальные услуги из зарплаты: каждый человек обязан знать, как расходятся его деньги.

Понятно, что во всех случаях медицинское обслуживание, образование, пенсии не даруются государством, а оплачиваются в конечном счете гражданами, а бесплатная медицина – миф.

На мой взгляд, вопрос о возмещении затрат на здравоохранение, образование и другие социальные блага теми, кто не платит налоги, поднят абсолютно правильно. Сегодня бремя финансовых расходов на медицинское обслуживание лежит только на официально работающих в Беларуси и платящих налоги, а при страховой медицине – на всех, находящихся на территории страны. Честным назвать это нельзя. Поэтому правильнее ставить вопрос не о "тунеядстве", а о более справедливом распределении финансовой нагрузки на наших граждан.

Наши ближайшие соседи – Россия и Украина – давно решили этот вопрос, перейдя на страховую медицину. Достаточно ввести для каждого постоянно проживающего в Беларуси страховые полисы, которые будут оплачиваться по выбору гражданина или им самим, или его работодателем, или обоими, как это принято в большинстве стран. Без государственного страхового полиса, который может выдавать, например, Белгосстрах, оказывается только экстренная помощь. Тогда и вопрос о якобы тунеядцах, на самом деле впахивающих порой по 12-14 часов в сутки, и членах их семей автоматически отпадет. Для многих наших предприятий пропадет стимул уходить от социальных налогов путем занижения официальных зарплат до символических сумм.

Если ты не работаешь официально или у тебя символическая зарплата – будь добр приобрести за деньги страховые полисы для себя и всех неработающих членов своей семьи, включая детей. Если ты на пенсии – тебе должны выдать страховой полис бесплатно за счет средств бюджета: ты его заработал десятилетиями труда. Если работаешь – за тебя по-прежнему может продолжать платить работодатель (хотя более справедливо разделить эти расходы между работающим и работодателем), и для тебя медицина остается "бесплатной". Не хочешь – живи без страховки, как 50 миллионов американцев из 319, при попадании в больницу оплачивая чудовищные суммы за каждый чих врача или медсестры. Впрочем, это американская особенность, ибо в большинстве стран Европы (Германия, Бельгия и т.д.) медицинское страхование для всех жителей является обязательным.

Таким образом, страховая медицина более справедлива, чем система, действующая сейчас. Медицинское страхование применяется в мире повсеместно и закрывает вопрос о "тунеядцах".

Юрий Зиссер / СМИ

Медицинское страхование туристов: замгендиректора Белорусской ассоциации страховщиков Наталья Шавлюга ответила на самые популярные вопросы

Началось лето, а значит, в ближайшие три месяца белорусы начнут выезжать на отдых за границу. Чтобы отпуск не обернулся лишними тратами времени и денег, специалисты советуют оформить страховку от болезней и несчастных случаев. По просьбе FINANCE.СМИ заместитель гендиректора Белорусской ассоциации страховщиков Наталья Шавлюга ответила на самые популярные вопросы о медицинском страховании туристов.

Страховой полис – документ, выдаваемый страховщиком туристу в подтверждение заключённого между ними договора страхования.

Страховой случай – предусмотренное договором страхования событие, при наступлении которого у страховой компании возникает обязанность произвести выплату страхового возмещения страхователю (застрахованному лицу).

Страховая сумма – установленная договором страхования сумма денег, в пределах которой страховщик обязуется произвести страховую выплату при наступлении страхового случая.

Страховой взнос – денежная сумма, подлежащая к уплате туристом страховщику за страхование в порядке и в сроки, установленные в договоре страхования.

1. Обязательно ли покупать медицинскую страховку на время поездки за границу?

Одним из условий получения шенгенской визы является наличие полиса медицинского страхования. Для многих других популярных туристических направлений оформлять его не обязательно, но ехать самостоятельно за границу без полиса рискованно. Даже в странах СНГ, с которыми у Беларуси есть соглашение о бесплатном оказании скорой и неотложной медицинской помощи, визит к врачу все равно обернется дополнительными тратами.

2. Какие расходы возмещает страховой полис?

Количество услуг, включенных в полис, зависит от размера страхового взноса и других обстоятельств, но базовый набор примерно одинаковый:

- расходы на медицинскую помощь в случае внезапной болезни или несчастного случая: экстренную медицинскую помощь, стационарное и амбулаторное лечение, лекарства, стоматологические услуги, связанные со снятием острой боли, и так далее;

- расходы на медицинскую эвакуацию, репатриацию и возвращение останков на родину в случае смерти;

- расходы на телекоммуникационную связь со страховой компанией или ее представителями за рубежом;

- расходы на юридическую помощь в связи со страховым случаем;

- расходы на возвращение в Беларусь несовершеннолетних детей застрахованного лица в связи со страховым случаем.

3. Какие расходы полис не возмещает?

Исключения из страхового покрытия у разных компаний варьируются, однако общие принципы примерно таковы:

- расходы на медицинские услуги, не являющиеся необходимыми, связанные с лечением хронических, психических и гинекологических заболеваний, а также заболеваний, передающихся половым путем;

- расходы на стоматологическое лечение, не связанное со снятием острой боли;

- расходы на лечение алкогольного отравления, травм, полученных в состоянии алкогольного или наркотического опьянения;

- расходы на пластическую хирургию, аборты и лечение нетрадиционными методами;

- расходы на лечение травм, полученных при попытке самоубийства;

- расходы, произведенные без согласия страховщика либо его представителя за рубежом;

- расходы на лечение травм и болезней, возникших в результате стихийного бедствия или эпидемии;

- расходы, если страховой случай наступил вследствие ядерного взрыва или военных действий.

4. Сколько стоит медицинская страховка на время поездки за границу?

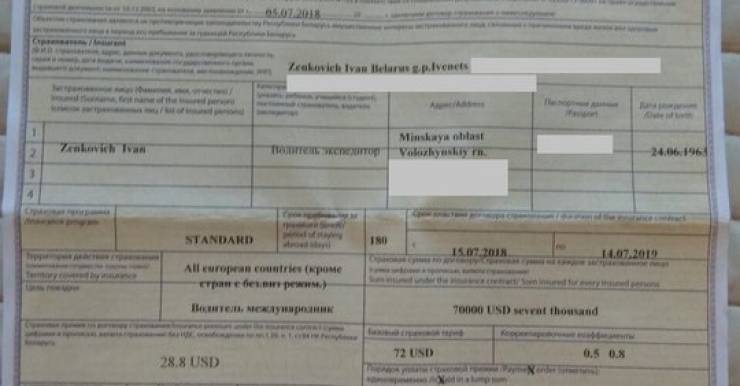

Сумма страхового взноса зависит от количества дней пребывания за границей и страховой суммы, на которую хочет застраховаться клиент. Разница в страховом взносе в зависимости от страховой суммы составит около 5-10 долларов в эквиваленте. При страховой сумме 30 тысяч долларов взнос может составить около 5-7 долларов, при страховой сумме 70 тысяч - около 10 долларов в эквиваленте.

В основном стоимость полиса составляет от 5 долларов. При поездке в США, Израиль, Канаду, Японию и другие страны с дорогим лечением страховщик может применить повышающий коэффициент. Например, при условии пребывания 1-3 дня в США и страховой сумме 100 000 долларов страховка будет стоить около 6 долларов. Полис на 30 дней в Соединенных Штатах при той же страховой сумме обойдется примерно в 48 долларов в эквиваленте.

5. На какую страховую сумму разумнее оформлять полис?

Страховая сумма устанавливается в иностранной валюте с учетом условий поездки и требований страны назначения и должна составлять не менее 10 000 евро в эквиваленте для стран постсоветского пространства и не менее 30 000 евро в эквиваленте для других стран.

6. На какую сумму лучше страховаться, если планируется активный отдых?

Если турист в отпуске планирует занятия любыми видами спорта, участие в тренировках и соревнованиях, а также активный и экстремальный отдых (развлечения на воде, поездки на лошадях, велосипедные прогулки, катание лыжах, коньках, роликах, катание на катерах и яхтах, сноубординг, дайвинг, скейтбординг, парашютный спорт, спуск в пещеру, пляжный волейбол, теннис, бег трусцой, рыбалка, охота и т. д.), об этом необходимо сообщить страховщику при заключении договора. К страховому взносу будет применен повышающий коэффициент. Страховая сумма при этом может оставаться той же.

7. Когда к полису применяется повышающий коэффициент?

Повышающий коэффициент применяется, если во время поездки планируется активный и экстремальный отдых и если турист достиг возраста 65 лет.

8. Что, если стоимость лечения превысит страховую сумму?

Страховая компания возмещает только ту сумму, которая указана в страховом полисе. Пациента либо его родственников всегда ставят в известность, что расходы будут превышать страховую сумму, и обычно говорят, на сколько. Тогда застрахованный должен сам думать, каким образом возмещать эту разницу. Однако в практике страховых компаний такие случаи крайне редки.

9. Как часто за границей происходят страховые случаи?

Несчастные случаи и болезни случаются примерно с 2-3% от общего числа застрахованных туристов. За прошлый год белорусские страховые компании выплатили пострадавшим около 41,4 миллиарда рублей. Отказывают в возмещении редко и, как правило, если страховщик доказывает, что имеет место страховое мошенничество.

В среднем ежегодно страховые компании регулируют около 25 тысяч страховых случаев с туристами за границей. Например, в 2013 году их было 27 421, в 2014-м - 24 175.

По статистике, около 90% страховых случаев - это амбулаторно-поликлиническая помощь, то есть стандартный визит к врачу, получение рецепта и так далее. Около 4% - это выезды бригады скорой помощи, примерно 5% - оплата пребывания в клинике.

10. В каких странах у белорусских туристов чаще возникают проблемы со здоровьем?

Больше всего страховых случаев происходит в Турции и Болгарии. Видимо, это связано с тем, что это наиболее популярные направления для летнего отдыха. Больше всего обращений из этих двух стран по пищевым отравлениям.

11. Что делать, если за границей наступил страховой случай?

При покупке страхового полиса клиент обязательно получает правила страхования и памятку, где сказано, как поступать при наступлении страхового случая. В памятке указаны контактные телефоны сервисной службы и страховщика.

Вкратце механизм действий при наступлении страхового случая следующий. Туристу необходимо в кратчайшие сроки, до обращения за медицинской помощью, связаться с сервисной службой или страховщиком любым доступным ему способом и сообщить следующие сведения:

- фамилию и имя;

- номер и срок действия страхового полиса;

- причину обращения;

- контактные данные.

Далее необходимо следовать инструкциям, полученным от сервисной службы или страховщика.

Если нет возможности сообщить в страховом случае до обращения за медицинской помощью, информировать страховщика или сервисную службу может любой совершеннолетний сопровождающий или сотрудник лечебного учреждения.

12. Что, если турист самостоятельно оплатил медицинские расходы?

Если турист сам оплатил расходы на медицинскую помощь до обращения к страховщику, ему необходимо сохранить все оригиналы документов, подтверждающих оплату лечения (заключение врача, счета на оплату, рецепты и т. п.), и представить их в страховую компанию после возвращения из поездки. Важно, чтобы эти действия туриста были согласованы со страховщиком или сервисной службой.

Страховой полис от несчастных случаев и болезней на время поездки за границу можно приобрести в 16 страховых организациях:

1. Белгосстрах

2. Промтрансинвест

3. Купала

4. Белросстрах

5. ТАСК

6. Белкоопстрах

7. Белнефтестрах

8. Белэксимгарант

9. ЭРГО

10. Би энд Би иншуренс Ко

11. Кентавр

12. Багач

13. Белвнешстрах

14. Гарантия

15. Дельта Страхование

16. БелИнгострах

13. Какие еще виды добровольного страхования существуют для туристов?

- страхование багажа (утрата имущества в результате непоправимых действий третьих лиц или действий непреодолимой силы);

- страхование на случай непредвиденной отмены оплаченной поездки (отмена оплаченной поездки за границу, невыезд в поездку в связи с опозданием, изменение сроков пребывания за границей).

Читать полностью: http://finance.tut.by/news450460.html